01 февраля 2024

Автор прогноза — Николай Корженевский, аналитик компании AMarkets, автор и ведущий программы «Экономика. Курс дня» на телеканале «Россия 24».

Ключевые моменты:

- Общий рост волатильности провоцирует продажи высокодоходных активов. Происходят

они достаточно отрывисто и спонтанно. VIX уже не вернется в низкий режим 2014-2017 гг. - На данном этапе мы ожидаем лишь краткосрочное замедление мировой экономики.

Во второй половине 2018 г. рост должен восстановиться. - Взлет цен на нефть подстегивает инфляционные ожидания и вредит долговым рынкам,

которые и так страдают от истощения свежей ликвидности ЦБ.

Уже можно смело говорить о том, что в первом квартале 2018 года мировая экономика замедлилась. После эйфории во второй половине 2017-го нужна передышка, и она своевремен но наступила. Все первые данные по деловой активности, полученные в апреле, свидетельствуют о ее некотором охлаждении. Однако нужно понимать, что это весьма относительное ухудшение, и показатели отходят от очень высоких, исторически аномальных уровней.

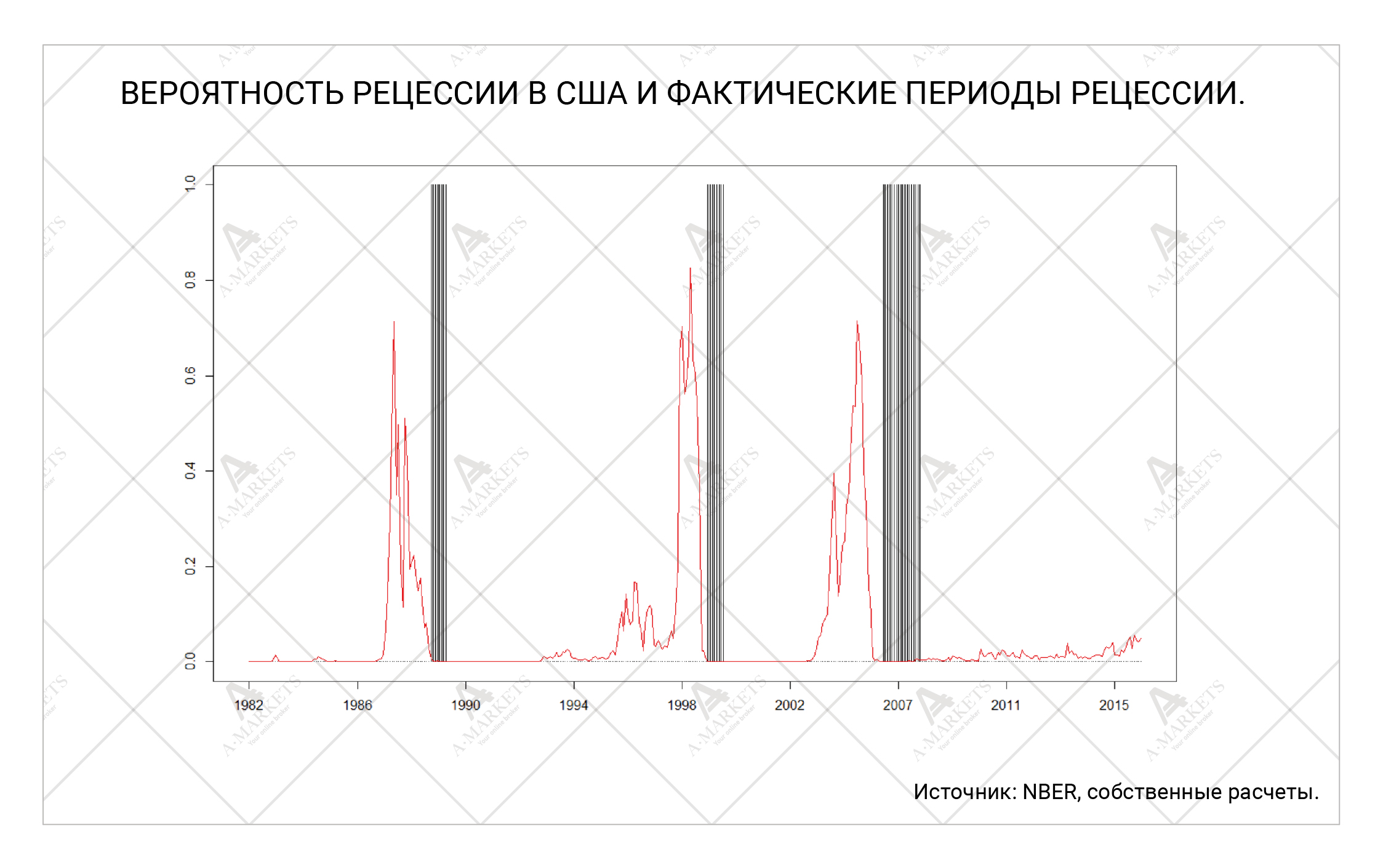

Рыночные индикаторы свидетельствуют о том, что это временное явление. Лучший и наиболее надежный барометр – форма кривой доходности США – однозначно говорит об отсутствии значимых рисков на горизонте ближайших 12-18 месяцев. Конечно, они могут быть рукотворными и зародиться, скажем, в непредсказуемых умах политиков. Однако с точки зрения нормальных экономических процессов все достаточно спокойно.

Настроения на глобальных площадках остаются шаткими. После эпических продаж в феврале к инвесторам так и не вернулись былая уверенность и желание покупать все, что хоть чуть-чуть упало. Улучшений в реальном секторе экономики нет, и ликвидность постепенно продолжает уходить. В совокупности это приводит к лихорадочным продажам в самых разных сегментах рынка.

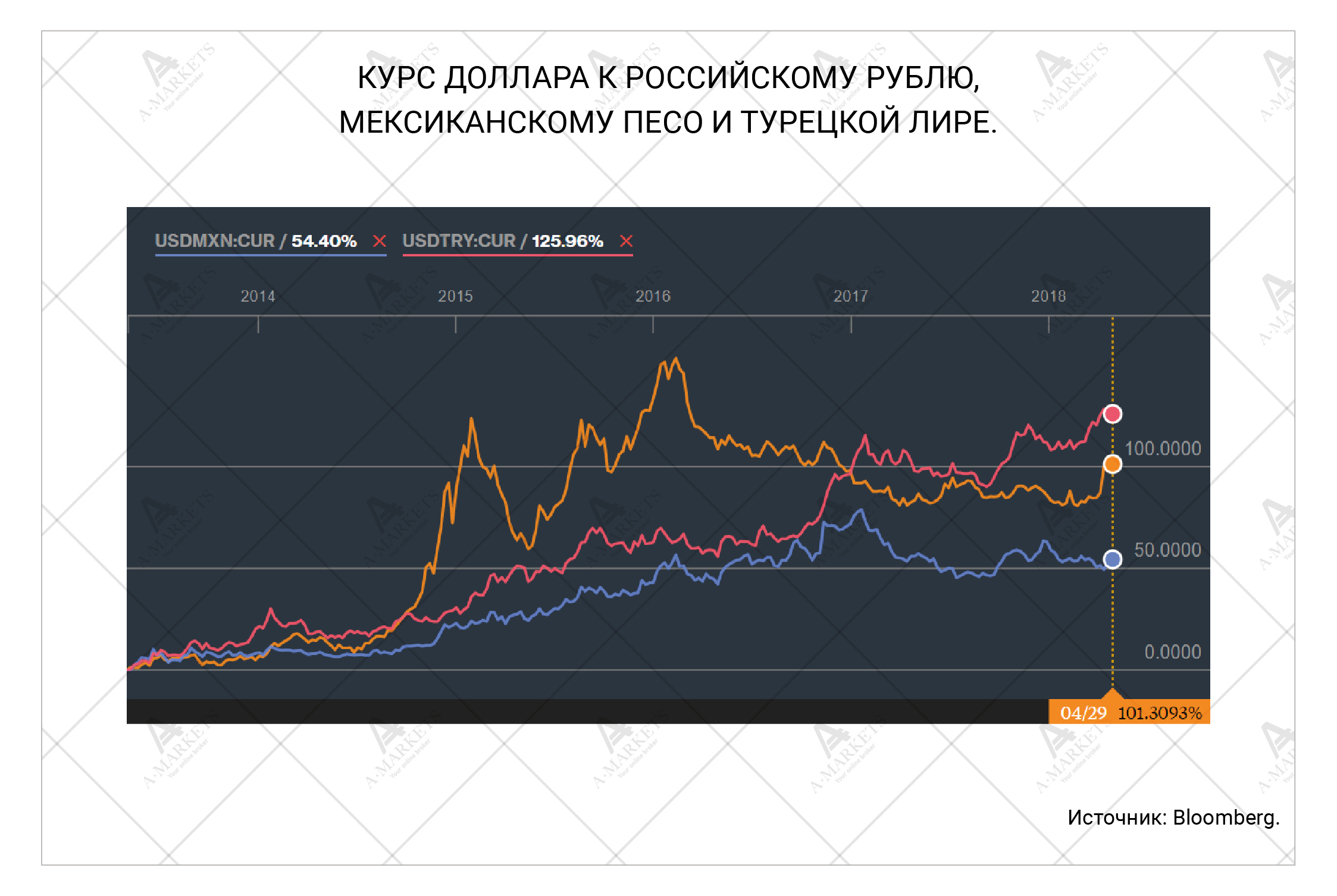

Самая пострадавшая жертва наверняка будет хорошо известна большинству читателей. Это российские активы, которые в апреле брутально скорректировались. Доллар и евро укрепились к рублю примерно на 10%, облигации и евробонды потеряли в среднем по 3% стоимости. Формальным поводом для этого называют санкции, введенные в отношении компании Русал, а также неожиданное обострение геополитики после химической атаки в сирийском городе Доума.

Обе эти истории действительно по-новому представляют риски, с которыми работают инвесторы. Однако, на наш взгляд, в цены было заложено слишком много оптимизма. Напомним, что доходности российских еврооблигаций упали ниже уровней, на которых находились до крымских событий и санкций. Это несколько не соответствовало реальности. Как всегда бывает, вчерашних покупателей внезапно окатили холодным душем, и рынок быстро вернулся к устойчивому равновесию.

Однако мы не случайно называем Русал и Доуму поводами. Причина в первую очередь в неустойчиво высоких котировках. Следует обратить внимание, что достаточно жесткие продажи прокатились также по рынкам Турции и Мексики. Лира вообще установила исторический антирекорд к доллару, достаточно активно пару дней «сливали» и песо. Это наводит на мысли о том, что под разными соусами все ЕМ так или иначе пострадают.

И главными здесь являются истории, которые постоянно фигурировали в наших обзорах в последние месяцы. Во-первых, в болезненную стадию входит процесс выхода/сворачивания программ количественного смягчения ключевых центробанков. К концу года начнется падение объемов активов на балансах глобальных ЦБ, что рынок должен был дисконтировать заранее, а занимается этим именно сейчас. Подобные процессы, как правило, длятся 3-6 месяцев, так что ожидать значительного восстановления аппетита к риску преждевременно.

Во-вторых, нужно дождаться подтверждений того, что мировая экономика не впадает в рецессию. Характерная задержка макроэкономической статистики подразумевает, что быстро таких подтверждений появиться не может. Как уже упоминалось выше, по нашим прогнозам ситуация нормализуется в 3-4 квартал 2018 г., но до этого, как говорится, нужно дожить. Стоит отметить, что первыми наверняка начнут восстанавливаться США, где уже в текущем квартале должен проявиться эффект налоговой реформы. Так что именно за американской статистикой мы бы следили особенно внимательно в ближайшие месяцы.

И еще одна тема, которую нельзя обойти стороной – рынок нефти. Цены на это сырье практически безостановочно движутся вверх, и на момент написания данного обзора смесь Brent котируется около $75 за баррель. Устойчивость этих ценовых уровней нас, честно говоря, несколько удивляет. Однако причины для такой дорогой нефти все же присутствуют – это, с одной стороны, все та же Сирия и Ближний Восток в целом. Геополитические риски в регионе исключительно высоки. Мы оцениваем как крайне высокую вероятность новых обострений.

С другой стороны, спрос на сырье в 1-м квартале оставался исключительно высоким, несмотря на общее замедление мировой экономики. Глобальные запасы в начале года сократились, хотя консенсус ожидал их увеличения. Если такая динамика сохранится еще 4-6 недель, то уровень запасов упадет до среднего за пять лет. При этом наблюдается неожиданное сокращение добычи в Бразилии, Венесуэле, некоторое разочарование приносят цифры из Канады. Это означает, что рынок останется в уверенном дефиците, и будет использовать нефть из хранилищ.

Для цен на нефть это безусловно хорошие новости. Такой жесткий рынок на фоне геополитических осложнений означает, что текущие уровни жизнеспособны. Стоимость барреля может уйти ещё выше, если на Ближнем Востоке начнутся какие-то неожиданные события. Однако с точки зрения рынков важнее инфляционные последствия дорогого сырья.

Возникают предпосылки для серьезных потрясений: резкого скачка доходности казначейских облигаций США по образцу февраля 2018-го. Тогда пробудились инфляционные ожидания, и теперь они снова движутся вверх вместе с котировками нефти. Оценить чувствительность долгового рынка достаточно сложно, однако мы предполагаем, что еще 5-10 долларов к стоимости Brent вполне достаточно, чтобы спровоцировать еще одну волну продаж в долговых инструментах.

Собственно, масштаб и тайминг этих продаж – ключ к динамике рынков на 2018-2019 гг. Повторим, мы предполагаем, что пока инвесторы будут относительно спокойно наблюдать за происходящим и постепенно производить переоценку доходностей. Ставки по 10-летним облигациям США наверняка дойдут до 3.05%, где располагается верхняя граница многолетнего понижательного канала. Пробить его сходу будет непросто, и потребуются более серьезные макроэкономические изменения. В первую очередь, речь об агрессивном повышеним ставок ФРС и выход на полную скорость по сворачиванию баланса. Если на это наложится большой дефицит бюджета Соединенных Штатов, смесь получится по-настоящему гремучей. Однако с нашей точки зрения это перспективы уже следующего года.

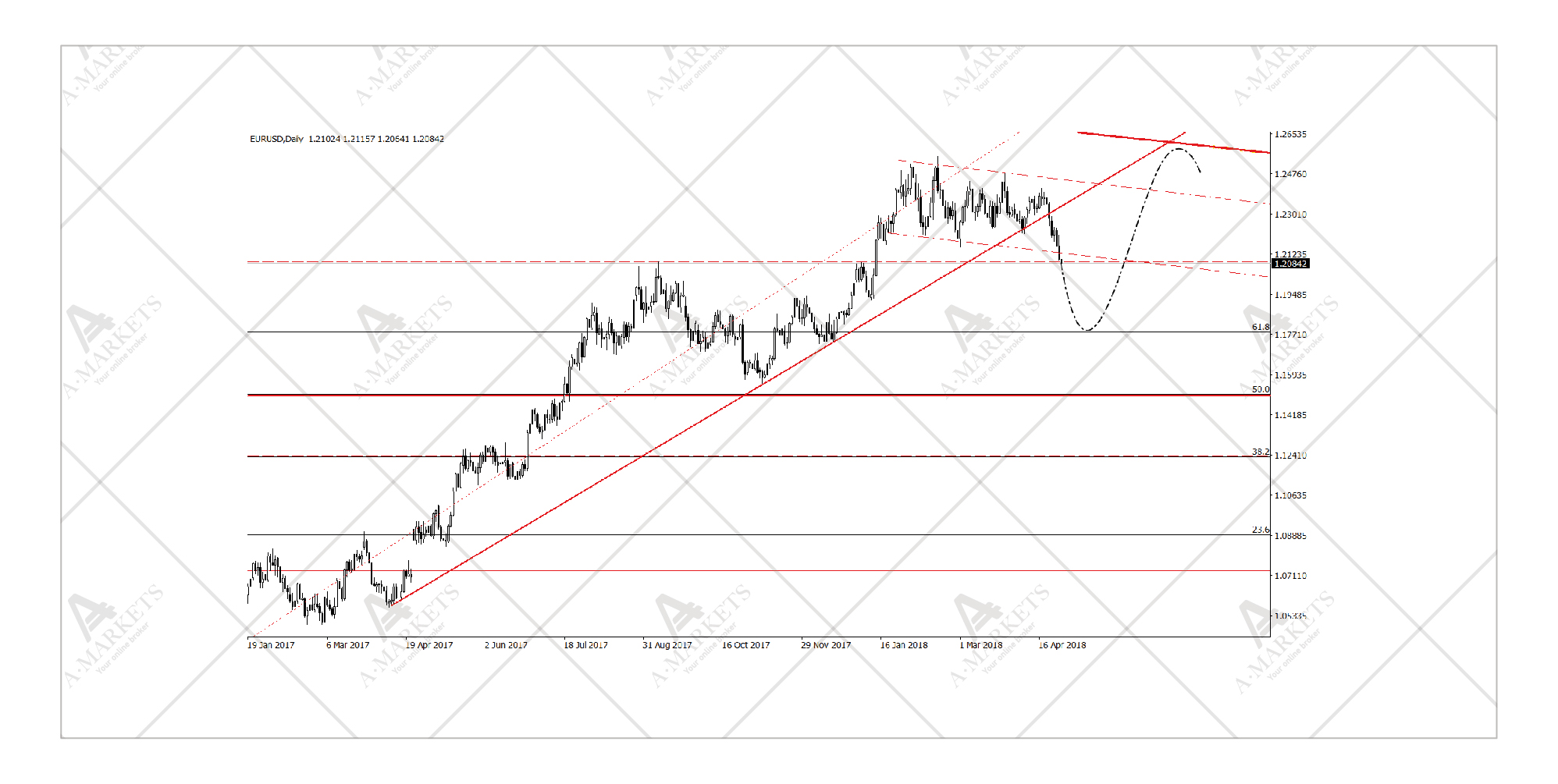

EURUSD: первое выраженное движение с начала года.

Мы остаемся вне рынка, будем покупать пару по 1.179/1.156 с целью 1.293, stop-loss 1.1480.

Пара евро-доллар с 15-го января и вплоть до заседания ЕЦБ 26 апреля колебалась в коридоре шириной всего в три фигуры. От минимума до максимума котировок было всего 2.5%. Такая консолидация значительно ослабила коррекционный импульс (вниз по EURUSD, пара все никак не снизится после ралли 2017 года). Конечно, мы по-прежнему усматриваем в этом в первую очередь признаки фундаментальных проблем доллара, и достаточно мощного среднесрочного тренда на его снижение.

Но это не отменило локальной перекупленности пары и, соответственно, тактической ущербности любого лонга. И вот, в конце месяца, в отсутствие каких-либо серьезных триггеров, закономерное снижение все же состоялось. Из-за падения волатильности более скромными стали и его цели. Теперь достаточно ухода к 1.203-1.206, чтобы считать коррекцию выполненной. На данный момент эта область уже была протестирована. Следующей остановкой внизу является уровень 1.179, и оттуда мы будем занимать длинную позицию.

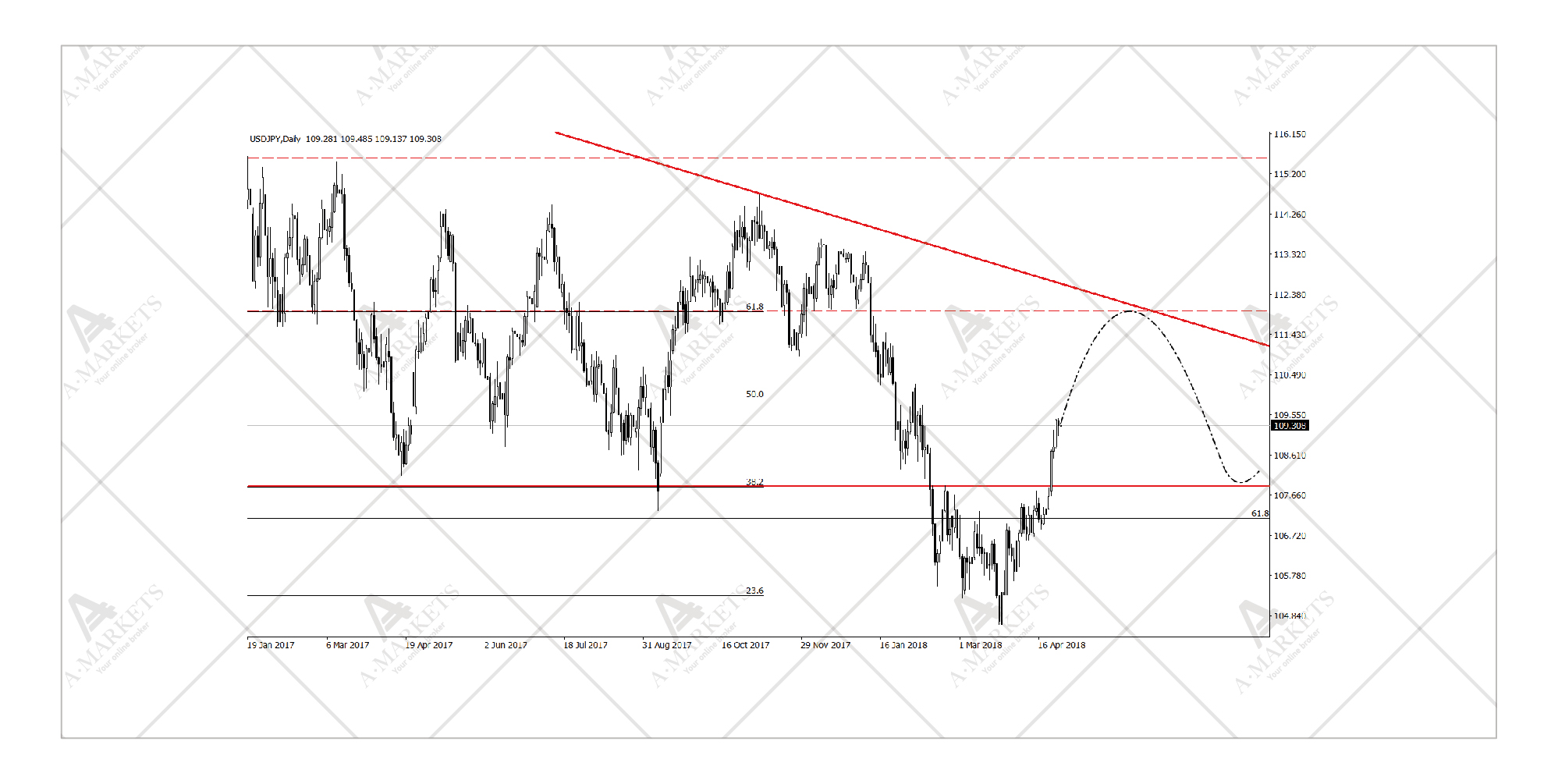

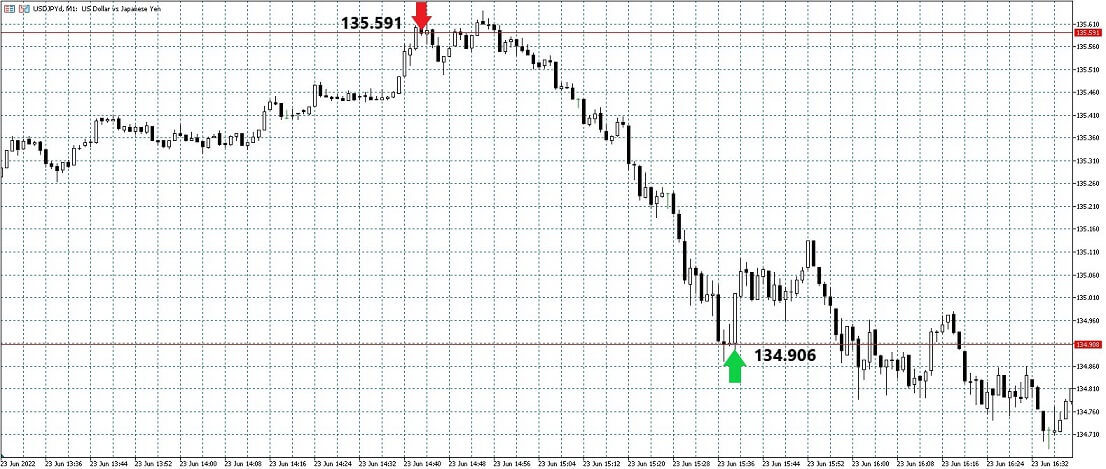

USDJPY: то, где ралли доллара должно быть наиболее слабым.

Мы будем продавать пару по 111.7 с целью 108.00, stop-loss на 113.25

На фоне всего геополитического напряжения иена в последние недели была нехарактерно слабой. И это понятно: Азия оказалась чуть ли не единственным регионом, где произошли улучшения по части международной обстановки. Здесь особенно важна, конечно, встреча лидеров двух Корей, которая в значительной степени снижает риски локального конфликта.

Однако теперь недооцененной, на наш взгляд, является проблема Ближнего Востока. Пока она по-прежнему воспринимается в основном как история Сирии, и глобальные инвесторы уже привыкли к этой теме. Но нужно понимать, что Сирия – лишь театр боевых действий, а схлестнулись там сразу несколько стран и несколько противоречащих друг другу интересов. Мы полагаем, что конфликт будет разрастаться. После назначения Майка Помпео на должность госсекретаря США наверняка появятся очень неприятные заголовки, касающиеся Ирана.

Сложная геополитика должна возвратить спрос в иену. USDJPY пока кое-как ползет вверх, с одной стороны, на фоне примирения Кореей, с другой – из-за быстро растущих долларовых ставок. Но мы обращаем внимание на волатильность тех самых ставок, и сомнительную природу их увеличения. Мы полагаем, что текущее коррекционное укрепление доллара в первую очередь закончится как раз в USDJPY, и здесь можно будет занимать короткие позиции от окрестностей 112 пунктов. И наоборот, если паре удастся закрепиться выше, это будет яркий сигнал того, что доллар, возможно, вообще завершил период многомесячного снижения. Такой сценарий, однако, мы не рассматриваем как основной.

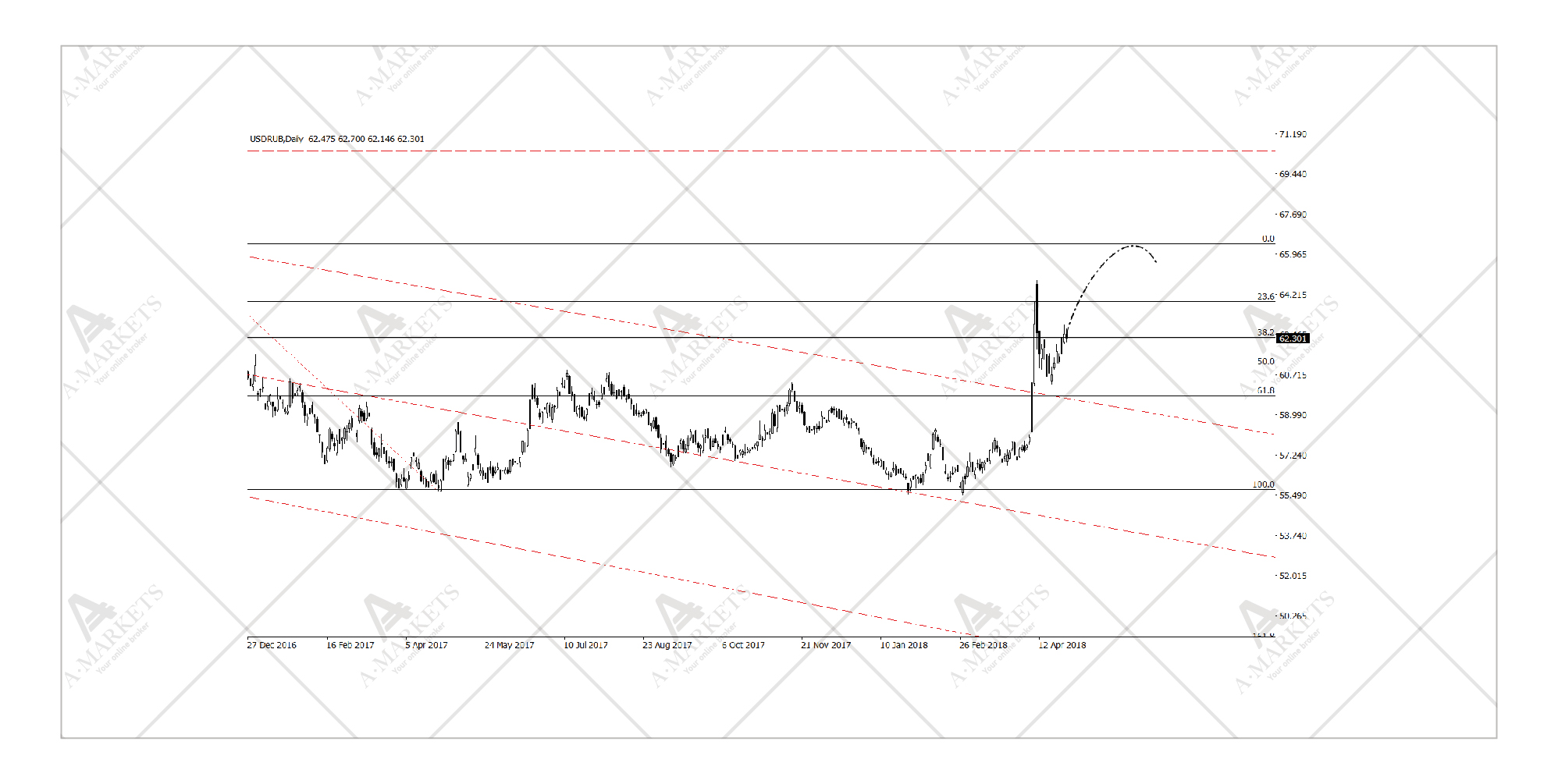

USDRUB: резкая смена реальности, но неизменный фундаментал.

Российские активы пережили крайне неприятный апрель. На валютном рынке, в частности, состоялся мощный выход из рубля. Нас это застало врасплох, так как еще месяц назад ничто не предвещало беды. Более того, валютный рынок принял на себя наибольшую часть ценовой ребалансировки (менее значительный кусок лег на облигации, а рынок акций вообще практически не пострадал). Чтож, именно так в России сконструированы буферы макроэкономической защиты от внешних шоков, и именно рубль является основным механизмом адаптации.

Так как мы видим распространение коррекции на многих развивающихся рынках, то стоит ожидать еще одну волну продаж рубля. USDRUB, в частности, наверняка снова протестирует отметку 64 и, в зависимости от обстоятельств, может уйти даже в район 67. Однако, при сохранении цен на нефть хотя бы около $70, такие уровни фундаментально необоснованны. Инфляция остается крайне низкой, и даже валютные шатания вряд ли сильно сдвинут ее с места. Как только пыль уляжется, иностранцы начнут возвращаться в российский рынок, и спрос на рубль восстановится. Мы по-прежнему ожидаем падения USDRUB к отметке 53.

S&P500: наконец-то время продавать.

Мы открываем короткую позицию в индексе по 2670 с целью 2470, stop-loss на 2720.

«Продавай в мае и уходи», гласит старинная рыночная пословица. И, кажется, в нынешнем году она должна сработать. Рост системной волатильности всегда в первую очередь негативен для акций (хотя, по иронии времен, приходит он с исторически более стабильного рынка облигаций). Параллельно, рост доходности 10-летних трежерис до 3% делает интересным переход из долевых бумаг в долговые, ведь первые теперь слабее с точки зрения дивидендной доходности. И, наконец, замедление экономики в 1-м квартале проявляется в результатах деятельности компаний. Даже самые оптимистичные инвесторы начали замечать эту реальность.

С технической точки зрения, в фондовых индексах США наконец появились устойчивые признаки слабости. Цели движения от январского и мартовского максимума сходятся в районе 2465 пунктов. Вероятность достижения данной отметки, на наш взгляд, крайне высока. Промежуточные «остановки» расположены на отметках 2610 и 2562. Уход котировок ниже 2460 вообще откроет принципиально новые картины для медведей, однако о таком развитии событий говорить преждевременно. Учитывая наш прогноз по восстановлению экономики во второй половине этого года, а также по сохранению относительного порядка на рынке трежерис, мы предполагаем, что вблизи нижней коррекционной границы разумно будет «переворачиваться», т.е. стратегически покупать.

Аналитические обзоры и комментарии к ним отражают субъективное мнение авторов и не являются рекомендацией к торговле. AMarkets не несет ответственности за возможные убытки в случае использования материалов обзора.