Содержание статьи

- 1 Почему рынки акций падают?

- 2 Что такое коррекция на рынке акций?

- 3 Как заработать на коррекции рынка и защитить портфель?

- 4 Коррекция рынка: как выбрать акции и как на них заработать?

- 5 Коррекция на фондовом рынке: техника торговли акциями

- 6 Когда коррекция на фондовом рынке закончится?

- 7 Коррекция на фондовом рынке: выводы

Почему рынки акций падают?

Почему экономики цикличны — рост непременно сменяется падением? Дело в том, что цикличность характерна для всех процессов в физическом мире.

Природа любой экономики базируется на спросе и предложении. При этом сильную сторону могут занимать как покупатели, так и продавцы.

Предположим, есть некая экономика в фазе активного роста с низкой инфляцией, растущим ВВП и другими позитивными фундаментальными показателями. В такой среде высокое и стабильно поднимающееся благосостояние людей будет стимулировать спрос на товары и услуги и положительно влиять на все производство и увеличивать стоимость акций компаний-производителей.

Бывает так, что экономики сталкиваются с мощными внешними вызовами. Например, выросли цены на энергоресурсы в результате возникновения резкого дефицита сырья на рынке. И понятно, что этот дефицит не на месяцы, а на годы вперед. Дефицит провоцирует рост цен на сырье быстрыми темпами.

И если экономика какой-либо страны до роста сырьевых цен фактически имела рентабельное производство за счет дешевой энергии, то, столкнувшись с ростом затрат на энергию в несколько раз, оказалась в ситуации, когда она больше не может работать по прежней модели. Выручка производителей падает. При этом приходится сильно увеличивать цены на конечную продукцию. Раскручивается инфляционная спираль, которая очень быстро перемещается в розницу. Акции компаний-производителей падают.

А некоторые группы компаний или целые отрасли и вовсе попадают в печальную ситуацию, при которой понятно, что эмитент еще не скоро сможет выйти из медвежьего круга низкой выручки или вовсе убыточности. Акции таких компаний оказываются в длинном медвежьем тренде. И помочь им могут только структурные изменения в экономике — или снова дешевое сырье, или новые виды энергии, или новая бизнес-модель.

В любом случае, долгой медвежьей «зимы» не избежать, так как все нововведения создаются/внедряются медленно. И обычно если акции входят в медвежий цикл, то там же очень быстро оказываются криптовалюты, которые также уверенно падают, чтобы потом войти в застойный период флэта, который так не любят участники рынка.

Однако хорошая новость в том, что как инвесторы, так и трейдеры могут зарабатывать на медвежьем рынке. Главное — найти правильные активы и живые рынки, где есть хоть какая-то волатильность.

Что такое коррекция на рынке акций?

Коррекция — событие (явление) менее масштабное, чем медвежий тренд или рынок в целом. Характерный признак коррекции на рынке акций — это, например, когда индекс широкого рынка США — S&P500 — падает ниже 10% и более от своих максимальных значений.

Коррекция на дневном таймфрейме S&P 500 может выглядеть так:

График S&P E-mini.

Коррекция фондового рынка продолжается как правило 3–4 месяца.

Но всегда нужно иметь в виду, что коррекция может легко перейти в медвежий рынок.

Медвежий рынок на недельном таймфрейме S&P 500:

График S&P E-mini.

Сколько по времени может восстанавливаться рынок с начала медвежьего рынка?

Восстановление после медвежьего рынка на недельном таймфрейме S&P 500:

График S&P E-mini.

Таким образом, на восстановление могут уйти годы. Все зависит от фундаментальных аспектов. Как чувствует себя экономика, проще говоря.

Поговорим о том, как уменьшить потенциальные убытки и заработать прибыль в ситуации коррекции фондового рынка.

Как заработать на коррекции рынка и защитить портфель?

Управление рисками. Не более 10% капитала на сделку

Предположим, у вас есть $2500 инвестиционного капитала.

Допустим, вы покупаете акции, ориентируясь на то, чтобы их стоимость не превышала 10% баланса портфеля.То есть вы можете потратить $250.

Например, если вы хотите купить акции фармкомпании Moderna (MRNA) по цене $12,4 за акцию, вам надо зайти в сделку с не более чем 20 акциями.

Размер позиции на дневном таймфрейме MRNA:

Динамика акций Moderna, NASDAQ.

При этом вы хотите убедиться, что у вас выставлен стоп-лосс, который составляет минус 10% от цены, по которой вы открыли сделку.

Таким образом, если ваша цена входа равна $12,40, у вас также должен быть стоп-ордер на уровне $11,16.

Стоп на дневном таймфрейме MRNA:

Динамика акций Moderna, NASDAQ.

Если вы размещаете не более 10% портфеля а акции и имеете цену стоп-лосса минус 10% от цены входа, вы не потеряете более 1% на сделке.

Если вы купите 20 акций MRNA по цене $12,4 за акцию, ваш максимальный убыток составит $25, если цена достигнет уровня вашего стопа.

Кстати, для быстрого расчета позиции удобно использовать интерактивный калькулятор трейдера.

Управление рисками: еще меньший процент портфеля на сделку, но лот больше

Представим ситуацию, что мы находимся в процессе коррекции фондового рынка.

Выше по тексту мы рекомендовали выделять 10% портфеля на сделку.

Но если коррекция затяжная, или вы открываете позицию после нескольких последовательных неудач, стоит торговать в более оборонительной манере, например, выделяя 5% на сделку.

Таким образом, если выделить 10%, вы получите максимум 10 открытых сделок. Если потратить 5%, то вы сможете позволить себе уже 20 сделок.

Кроме того, цена стоп-лосса остается прежней и составляет минус 10% от цены вашего входа.

Это, в свою очередь, создает максимум риска на сделку в размере 0,5%.

Такой подход уменьшает ваши потери до микроскопического уровня.

Логичный вопрос — можно просто остаться в наличных деньгах и подождать, пока пройдет коррекция? Безусловно, вы можете не открывать сделки. Но вы никогда не узнаете, когда именно закончится коррекция фондового рынка.

Ко времени завершения коррекции, когда вы решите начать торговлю, вы уже можете упустить некоторые интересные возможности.

Коррекция рынка: как выбрать акции и как на них заработать?

Как лучше диверсифицировать портфель в ситуации, когда на рынке коррекция?

Следуйте за лидерами рынка

Не складывать все «яйца» в одну корзину — это понятно. Но как узнать, рассчитана ли эта корзина на долгий срок?

Можно, например, использовать скринеры акций.

Есть много способов, как можно использовать скринер акций, так как комбинации настроек и параметров бесчисленны.

Можно воспользоваться проверенным принципом из книги Уильяма О’Нейла «Как делать деньги на фондовом рынке. Стратегия торговли на росте и падении»:

«То, что кажется основной массе людей слишком дорогим и рискованным, обычно становится дороже, а то, что кажется дешевым и безопасным, обычно дешевеет».

Представьте себе, что вы видите акции, которые стабильно показывают хорошие результаты, несмотря на коррекцию фондового рынка…

Это уже что-то. Чтобы развить идею дальше, применим две настройки фильтра, которые помогут получить субъективную оценку:

- 52-недельные максимумы.

- Скорость изменения.

52-недельные максимальные значения

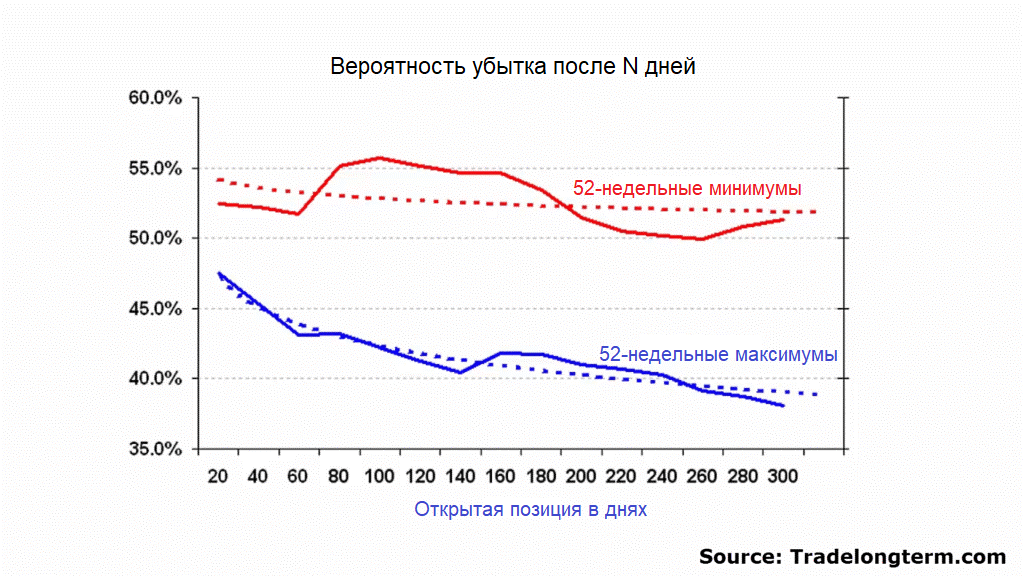

Источник: tradelongterm.com.

Исторические данные говорят о том, что ваши шансы потерять деньги уменьшаются с течением времени, когда вы торгуете акциями на их 52-недельных максимальных значениях.

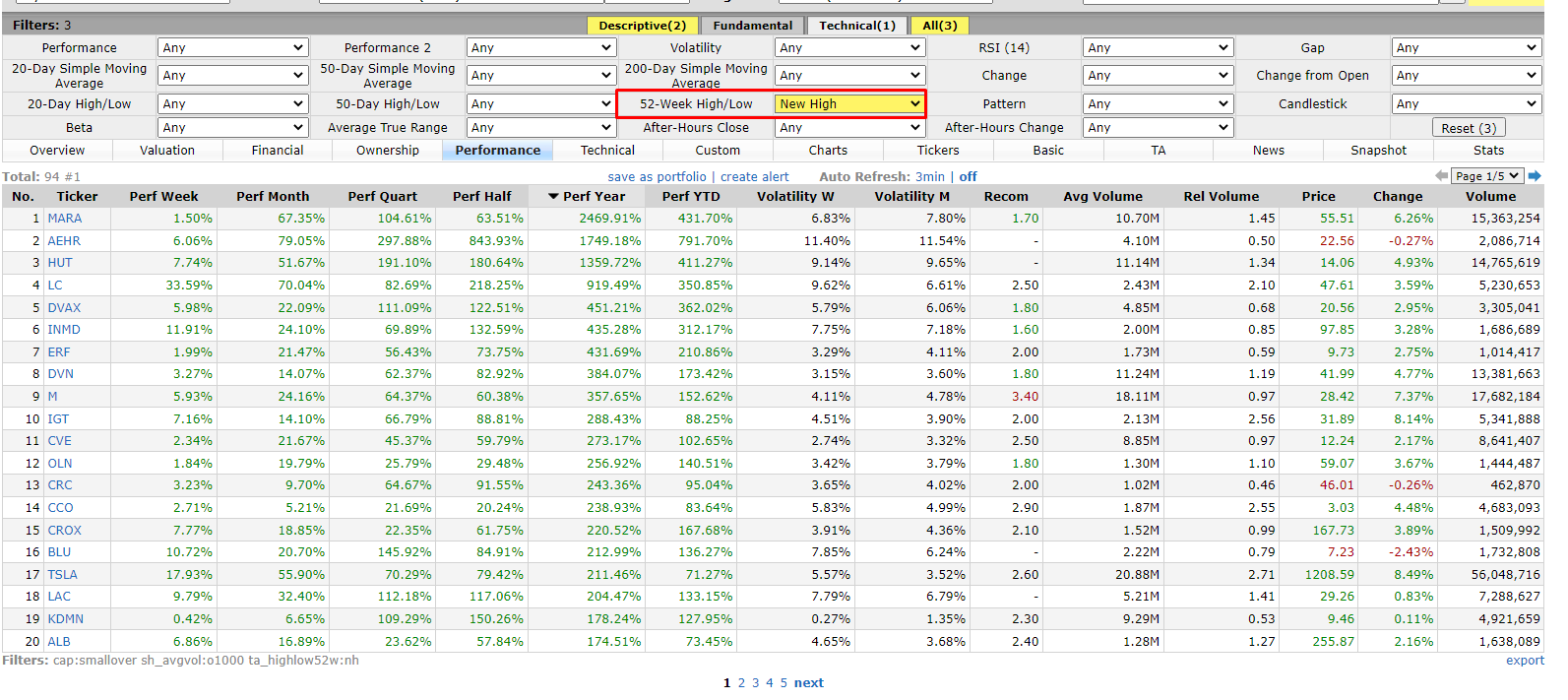

Этот параметр есть у большинства скринеров.

И эту настройку можно использовать на бесплатном скринере finviz.com.

Источник: finviz.com.

Скорость изменения

Скорость изменения определяет, насколько быстро акции изменились в цене за определенный период времени.

Если вы хотите найти лидеров фондового рынка за последние три месяца, то можете изменить настройки и использовать 12-недельный период.

Почему этот момент важен?

Если вы торгуете на младших таймфреймах, то ожидание 52-недельного максимального значения окажется неактуальным.

Таким образом, вам нужна более выраженная гибкость в отношении используемых инструментов.

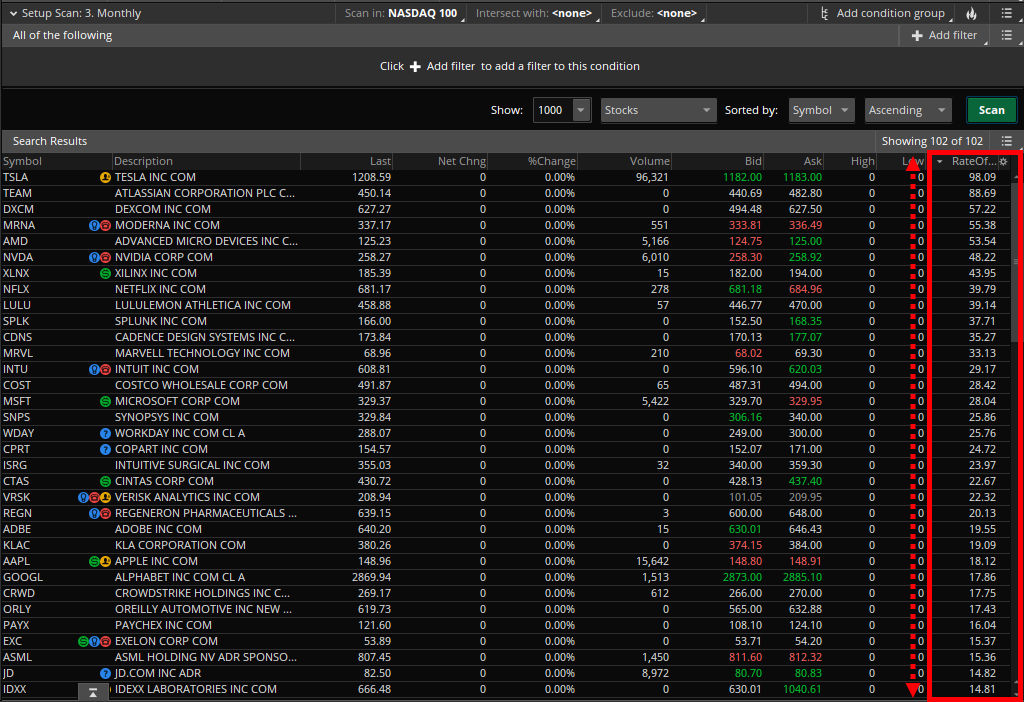

Можно использовать платформу-скринер ThinkorSwim и отфильтровать результаты скрининга с помощью 50-недельной нормы изменений:

Источник: ThinkorSwim.

Что делать дальше?

Ранжируйте и расставляйте приоритеты

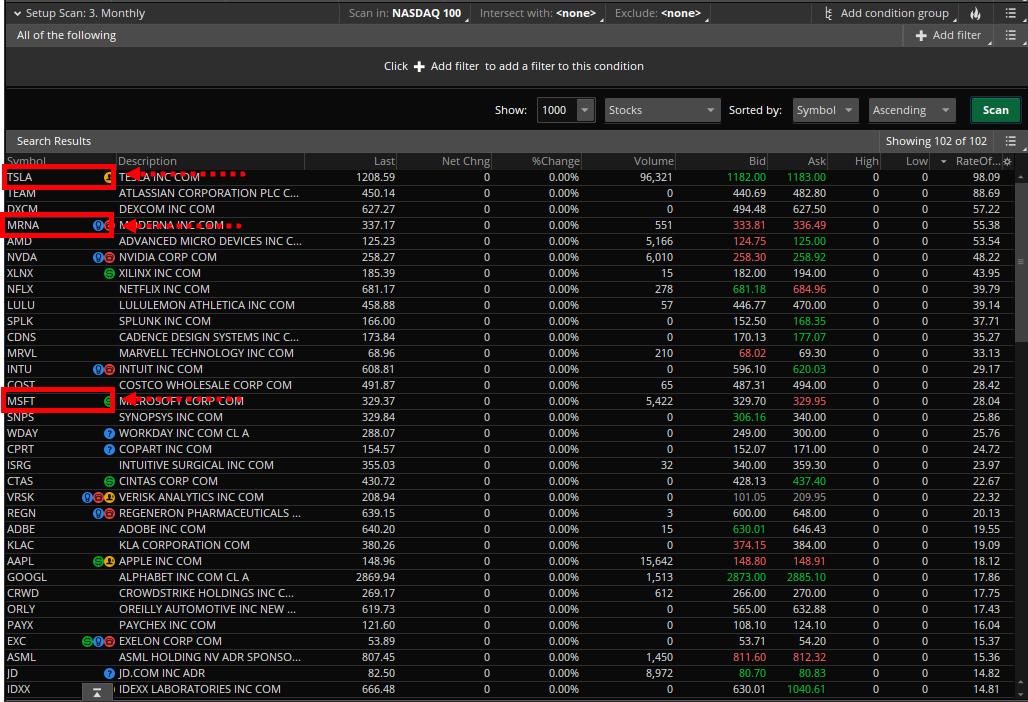

Вернемся к результатам, которые мы уже получили выше.

Источник: ThinkorSwim.

Допустим, лидеры — TSLA, MRNA и MSFT.

Источник: ThinkorSwim.

Вам нужно убедиться, что вы ставите TSLA в списке приоритетов на первое место, MRNA — на второе и так далее.

Нужно убедиться, что выбранные акции соответствуют правилам вашей торговой стратегии. Это нужно сделать до входа в сделку. И нельзя заходить в сделку только на основе результатов проверки! Нужно больше данных.

Коррекция на фондовом рынке: техника торговли акциями

Есть способ снизить риск и потенциально увеличить прибыль по каждой сделке.

Мы уже кое что узнали о минимизации риска из текста выше. Теперь попробуем усилить вышесказанное практической полезной конкретикой.

1. Выделяем на сделку маленький процент депозита

Например, у вас есть счет в размере $5000, и вы вошли в сделку в отношении акций компании Kirklands объемом 5% депозита со стопом минус 10% от цены входа.

Сделка на дневном таймфрейме:

График динамики акций KIRK, NASDAQ.

Теперь вам нужно дождаться, когда цена акции начнет двигаться в вашу пользу, пробьет ближайшее ценовое максимальное значение и закроется выше него или в области сопротивления. И кстати, подробнее о применении линий поддержки и сопротивления вы можете почитать здесь. Это очень полезно, так эти линии помогают предсказывать поведение цены.

Пробой на дневном таймфрейме KIRK:

График динамики акций KIRK, NASDAQ.

Как только цена совершит пробой, нужно подходить к следующему шагу.

2. Масштабируем и перемещаем стоп в безубыточную область

Идея в том, что в идеале акции сначала должны доказать, что они действительно имеют потенциал. А уже потом вы откроете сделку.

Итак, мы находимся в ситуации коррекции фондового рынка.

Вы добавляете еще 5% к вашей позиции по акциям в целях масштабирования вашей сделки.

Масштабирование на дневном таймфрейме KIRK:

График динамики акций KIRK, NASDAQ.

Вы перемещаете стоп-лосс в область безубытка средней цены на основе всей позиции, где вы не потеряете ни цента.

Стоп-лосс в безубытке на дневном таймфрейме KIRK:

График динамики акций KIRK, NASDAQ.

3. Следите за своим стопом

Есть так много способов для отслеживания стопа.

Можно использовать трейлинг-стоп, скользящий стоп по скользящей средней — нет лучшего метода. Можно брать любой.

Пример — скользящий стоп-лосс по скользящей средней.

График динамики акций KIRK, NASDAQ.

Инструмент не имеет значения! Используйте любой.

Когда коррекция на фондовом рынке закончится?

Коррекция фондового рынка как правило заканчивается через 3–4 месяца. Но в том случае, если коррекция не перерастет в устойчивый медвежий тренд.

Нет четких правил, которые могли бы предсказать, когда закончится коррекция.

Что тогда делать? Смотрим на цену. Она должна пробить ближайший максимум и закрыться выше него — это будет сигналом.

Это шанс, что коррекция фондового рынка закончилась.

Новый максимум на недельном таймфрейме S&P 500:

График S&P E-mini.

Коррекция на фондовом рынке: выводы

Торговля во время коррекции фондового рынка, несомненно, непростое дело, так как ложные пробои и развороты случаются чаще.

Подробнее об индикаторах разворота можно почитать здесь.

Самый важный момент — насколько хорошо вы управляете своим риском и своими сделками, а не то, насколько хорошо вы комбинируете индикаторы.

Зарабатывайте на любых рынках — медвежьих и бычьих. Без ограничений.

Выводите прибыль ежедневно на карту или криптокошелек!

Нет опыта в трейдинге, но хотите научиться? Тогда вам сюда!