Возможно, вы слышали такие термины, как дивергенция бычьего тренда, скрытая/разворотная дивергенция, дивергенция медвежьего тренда.

Содержание статьи

Дивергенция — достаточно непростая тема для изучения и практики. Но ее реально освоить и с выгодой для себя применять! Эта тема чаще всего кошмарно объясняется в самых разных источниках. Кошмарно — то есть, непонятно, непрозрачно, без наглядности и доступных для понимания примеров. Мы попытаемся это исправить!

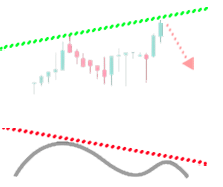

Схематическая шпаргалка по дивергенции

Внимание вопрос — как точно узнать, когда выполняется одно из шести расхождений/дивергенций?

Для начала определимся с тем, что такое дивергенция в трейдинге простыми словами.

Дивергенция случается, когда направленность вашего индикатора отлично от направленности рыночной цены.

Индикатор и цена показывают разное!

Шпаргалка по дивергенции в действии

Это пробой:

Выглядит впечатляюще, правда?

Рынок тоже показывает сильный тренд с более высокими максимальными и более высокими минимальными значениями!

Смотрите сами:

Что показывает наш индикатор?

Кажется, ценовой импульс уменьшается!

Дивергенция реализуется на фоне разнонаправленности движений индикатора и цены!

Выше мы увидели сильный пробой и хороший тренд!

Но индикатор показывает ослабление тренда… На лицо несоответствие. Чему верить? Своим глазам или индикатору? Да, наши глаза могут нам врать время от времени…

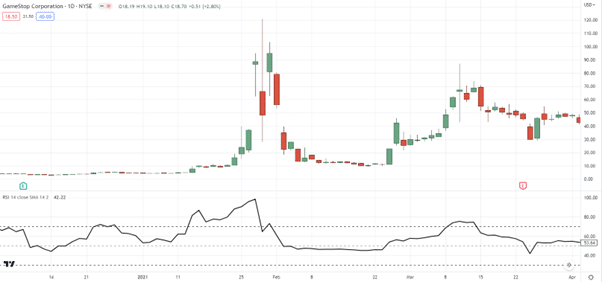

Обращаем внимание на движение цены:

Что произойдет, если переключить график в формат логарифмической диаграммы?

Итак включение опции логарифмической диаграммы как бы сразу меняет дело.

Но индикатор RSI, тем не менее, остается неизменным, независимо от формата отображения графика:

С графиками можно играть по-разному, например, если посмотреть график на мобильном телефоне с маленьким экраном, то понятийная картинка будет совершенно иной!

Цель шпаргалки по дивергенции состоит в том, чтобы ваш индикатор подкреплял ваши суждения.

Теперь поговорим о типах индикаторов, которые стоит использовать при работе со шпаргалкой дивергенции.

Как точно определить расхождение? Ключ к идентификации характера дивергенции — в слежении за колебаниями максимальных и минимальных значений цены и индикатора.

Простой прием для точной интерпретации шпаргалки по дивергенции

Бывают разные типы рыночных структур, такие как:

- Высшие максимальные значения

- Более высокие минимальные значения

- Нижние максимальные значения

- Нижние минимальные значения

Вот еще полезная мини-шпаргалка:

Ну и да, последовательность событий может варьироваться от одного рынка к другому:

Но так как нам нужно определять не только рыночные структуры, но и дивергенции, имеет смысл сосредоточиться на первых двух рыночных структурах.

Что мы имеем на нашем графике? Имеем высокий, а затем еще один более высокий максимум.

Так что с индикатором? Какова рыночная структура индикатора по отношению к цене?

Более высокое максимальное значение и новое более низкое максимальное значение!

Итак, теперь, имея в распоряжении эти два важных блока информации, где цена формирует новое более высокое максимальное значение, а индикатор — новое более низкое максимальное, мы можем значительно больше:

А вот наша шпаргалка:

Медвежья разворотная дивергенция в трейдинге!

А как с этим?

Верно! Еще одно медвежье разворотное расхождение!

В работе с дивергенцией нужно сосредотачиваться на действующей структуре рынка. Нам нужна актуальная цена.

Ниже мы акцентируем внимание на цене, которая уже не актуальна:

Итак, мы наглядно видим, как реализуется расхождение на практике.

Какой индикатор нужно использовать для торговле по шпаргалке дивергенции?

Выбор индикатора базируется на двух моментах:

- Индикатор должен быть осциллятором.

- Вам необходимо иметь полное представление об индикаторе

Поясним.

Индикатор должен быть импульсным осциллятором

Вы спросите, что такое осцилляторный индикатор?

Индикатор-осциллятор — инструмент, формирующий волны/полосы между экстремальными значениями (например, между 0 и 100).

Подробнее о MACD можно почитать здесь.

Если индикатор не перекрывается и не отображается на вашем графике, то это осциллятор

Примеры индикатора:

Полное представление об индикаторе

Как рассчитывается индикатор RSI — читайте здесь.

Принцип индикатора RSI заключается в том, что он систематически измеряет импульс как покупателей, так и продавцов.

Здесь речь идет не просто о перепроданности или перекупленности. Речь идет о поведении самих покупателей и продавцов! Это важно потому, что это то основное, из чего, собственно, сделан рынок, на котором мы с вами зарабатываем!

Стратегия шпаргалки по дивергенции (как надо торговать)

Нашу шпаргалку можно и нужно использовать не только для определения направления рынка, но и для открытия сделок!

Торговля с помощью шпаргалки по дивергенции состоит из трех простых шагов:

- Находим разворотную дивергенцию.

- Переходим на меньший таймфрейм.

- Ждем паттерн флага и заходим по нему в сделку.

- Идем на более высокий таймфрейм и используем индикатор для управления открытой сделкой.

Находим разворотную дивергенцию

Да, в шпаргалке около шести вариаций.

И нужно помнить, что дивергенцию создает разница между направлением цены и действием индикатора.

Смотрим на этот график:

На графике можно наблюдать медвежью разворотную дивергенцию.

Что дальше?

Переходим на меньший таймфрейм

Зачем переходить на меньший таймфрейм? Только потому, что мы видим медвежье расхождение, не означает, что рынок сразу пойдет вниз!

Цена может еще вырасти:

Вот почему надо выйти на меньший таймфрейм, чтобы дождаться дополнительного подтверждения.

Выбор таймфрейма — отдельная важная тема.

Как выбирать таймфрейм — читайте здесь.

Но все же приведем пример и здесь.

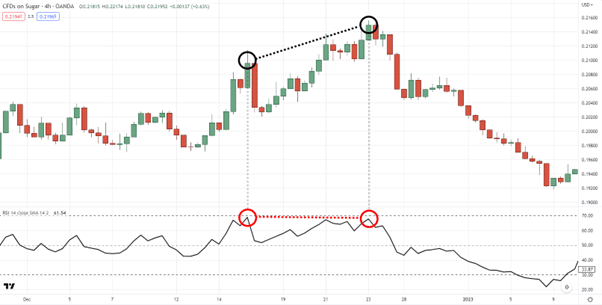

Перейдем к 4-часовому таймфрейму с дневного графика:

Что делать теперь, когда мы находимся на более низком таймфрейме, что нам делать?

Подождем паттерн флаг и начнем торговать

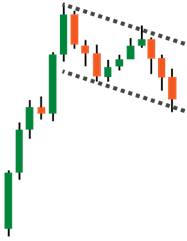

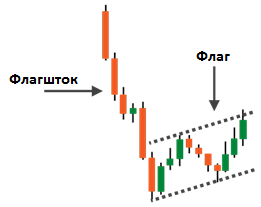

Паттерн флага выглядит так — см. ниже. И подробнее о флагах можно почитать здесь.

Для нашего примера нам образец медвежьего флага. Флаг становится влиятельным, сильным, когда у него есть два компонента — флагшток и сам флаг.

Флагшток на этой картинке символизирует взрывное движение вниз силами продавцов. Четкое направление в минус!

Однако взрывные движения не являются устойчивыми, и их часто быстро выносит в противоположном направлении.

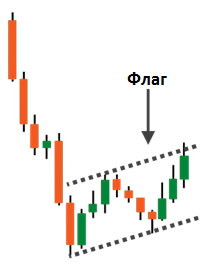

Смотрим сюда:

Здесь видно, что покупатели поддерживают восходящее движение, поскольку продавцы не могут толкнуть его вниз!

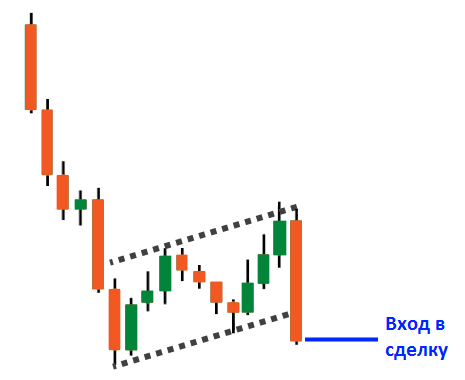

Паттерн флага будет действителен только после вступления в силу решения продавцов о прорыве, что создаст отличный момент для открытия позиции:

И то же самое для этого примера:

Обратите внимание на отсутствие RSI. Он не нужен на 4-часовом таймфрейме. Поэтому мы его и не стали добавлять!

Итак, после обнаружения разворотной дивергенции на дневном таймфрейме, переходим на 4-часовой период, чтобы найти флаг и определить момент для открытия позиции.

Возвращаемся на повышенный таймфрейм и применяем индикатор для управления открытой сделкой

Получается, мы входим в рынок на более низком таймфрейме, а управляем открытой сделкой на более высоком графике. И это удобно. Это работает.

И теперь на более старшем таймфрейме мы снова используем наш индикатор:

Выйти из короткой сделки очень просто!

Как только цена приблизится к 50RSI, заберите половину своей прибыли, а затем заберите остальную часть прибыли, когда цена приблизится к 30RSI.

Для бычьих сделок — поступайте наоборот! Единственный момент — вам надо забирать оставшуюся часть прибыли в момент достижения ценой 70RSI.

Дивергенция: итоги

- Дивергенция реализуется, когда направление индикатора (предназначенного для фиксации характера импульса покупки/продажи) отлично от ценового направления.

- Нужно ориентироваться на максимальные/минимальные значения как графика, так и индикатора.

- RSI/Стохастик применяем смело, но правильным образом.

- Дивергенцию можно торговать, открывая сделку на более низком таймфрейме и управляя открытой позицией на более высоком временном интервале.